DeFi в нашей жизни

Забавно наблюдать, как все больше и больше финансовых, и не только, аспектов нашей жизни занимают технологии, заложенные на Блокчейн. Вот уже и централизованный банковский подход теряет свои позиции, очень быстро уступая своё место DeFi.

Общее

DeFI, или Decentralization Finance – это технология, которая переносит финансовый оборот на блокчейн с целью децентрализации и самостоятельности осуществления финансовых операций, а так же с целью минимизации посредников в цепи транзакций. DeFi обеспечивает перенос почти всех операций из банковской среды в цифровой мир, убирая тем самым банки, как основных посредников. Обеспечение выполнения финансовых обязательств гарантирует совокупность смарт-контрактов, которые занимаются обслуживанием сети.

В отличии от стейблкоинов, гарантом которых является обеспечение под каждую монету реальной фиатной валютой (часто долларом США), DeFi идут другим путем, и в счет обеспечения собственной ликвидности взяли такие же криптовалюты. Разница в том, что для стабильных монет аудит обеспеченности актива производится достаточно редко, а чаще никогда, поэтому реальную обеспеченность невозможно узнать наверняка. Посмотрите на самый дорогой стейблкоин Tether, и оцените вероятность наличия замороженного под обеспечение этой валюты счета в размере 11 574 501 620 $?

Для DeFi гарантом выступает другая криптовалюта. В условиях децентрализованного открытого криптосообщества отследить реальную обеспеченность какой-либо операции достаточно легко и просто. DeFi позволяют децентрализовать такие традиционные финансовые операции с посредниками, как кредитование, торговля на биржах, депозиты, системы оценки кредитоспособности партнера.

DeFi на примере MakerDAO

Первым и успешным примером децентрализованной организации финансового оборота является MakerDAO. MakerDAO – это децентрализованный стейблкоин, который обеспечен криптоактивами на блокчейне. Выпуск стейблкоина происходит самими участниками крипторынка, которые с использованием определенного набора смарт-контрактов, заинтересованы в эмиссии стабильной монеты под залог своих активов.

На примере MakerDAO рассмотрим процесс получения DeFi кредита. В децентрализованной среде без поручительства и сложного подтверждения кредитоспособности, можно получить кредит в стейблкоине DAI под залог Ethereum. Как это работает? Так, имея в своем балансе Эфир, под залог этого Эфира, можно получить DAI. В этот момент Вы являетесь эмитентом DAI, ведь именно под обслуживание Вашего кредита происходит выпуск определенного количества монет. На вырученный стейблкоин опять приобретается Ethereum, который блокируется в смарт-контракте. То есть кредитованными средствами фактически можно значительно увеличить доход, за счет курса Ethereum. Эта схема работает только для явного бычьего тренда, когда цена Ethereum растет. Тогда есть возможность увеличить почти в 1,5 раза свои инвестиции. Для такого типа кредитования нет ограничения по времени использования кредита, нет ограничения в размере кредитуемых средств, а также нет необходимости внесения взносов для погашения кредита.

При снижении курса Ethereum, необходимо корректировать залог своего кредита. Если это не сделать самостоятельно, то смарт-контракт продаст часть залогового Эфира, ровно на ту часть, которая необходима для погашения залоговой разницы и процентов.

Процент по кредиту не фиксирован, и косвенно зависит от курса Ethereum. Так, целью MakerDAO стоит сохранение курса DAI на уровне 1$, а если курс падает до 0,99, 0,98, 0,95$, то, чтобы снизить интерес к кредитам, процент по ним повышают. Размеры кредитных ставок могут варьироваться от 0,5 до 18% и пересчет по взятым кредитам происходит автоматически с изменением ставок.

Депозиты

В след за кредитами, на рынке DeFi появилось предложение размещения депозитов. Схема размещения аналогична кредитованию, только блокировка актива проходит не под кредитное обеспечение, а под выпуск DAI, в которых и исчисляется депозит (например, если опять смотреть на примере MakerDAO). Ставки по депозитам в криптовалюте доходят до 6% годовых (как в Compound). Этот процент значительно выше, чем ставки в классических фиатных банках как на рублевые вклады, так и на вклады в долларах.

Децентрализованные биржи

Внешняя независимость рынка цифровых активов в действительности является только визуальной частью рынка. Фактически, и здесь есть примеры наличия цепочек посредников. Например, классические криптовалютные биржи. Ведь они выступают почти как классические фиатные банки: вы доверяете им свои средства, которыми они могут распоряжаться, да, и к тому же, давать мало гарантий. Ведь, как и в фиатном банке, на централизованных биржах существует много рисков: кошелек централизованной биржи в один момент может стать недоступным, либо биржа подвергнется хакерской атаке, и Ваши средства безвозвратно утекут в руки мошенников, либо в самый неподходящий момент произойдет технический сбой.

И здесь есть элегантное DeFi решение. DEX – децентрализованные криптовалютные биржи. Это система обеспечивает связь между непосредственно счетами с помощью смарт-контрактов. То есть, для обмена нет необходимости блокировать свои активы у стороннего участника, как централизованная биржа. DEX пытаются реализовать на блокчейне процесс взаимодействия между двумя сторонами, заинтересованными в обмене. Идеальная ситуация – это peer-2-peer обмен всеми цифровыми активами между равноправными пользователями.

Риски DeFi

DeFi, как и любая финансовая система, несет ряд рисков:

- Риск волатильности – плавающие процентные ставки, которые зависят от волатильности актива под обеспечение, могут привести к значительному снижению целесообразности использования DeFi.

- Риск обеспеченности – стандартные пункт для переживаний участника крипторынка. В DeFi для обеспечения операции происходит заморозка актива. И размер блокировки обычно значительно превышает размер кредита, например, для обеспеченности которого и происходит блокировка.

- Регуляторский риск. Пока нет четкого и конкретного плана действий регуляторов по отношению к DeFi. Скорее регуляторы выбрали выжидательную позицию, и издалека наблюдают. Но отсутствие точного плана и есть риск, ведь позиция наблюдателя может надоесть, и не известно, к чему придет тогда сообщество финансовых регулирующих органов.

- Риск смарт-контрактов. Разработка смарт-контракта – сложный процесс, требующий не малое время и финансы для проведения тестирования и наладки процесса. Ведь при ошибке в одном из звеньев, в рискованном положении становится весь объект управления контрактом.

- Нет четкого определения для DeFi. Недавний скандал в признании ChainLINK лидером DeFi, согласно рейтингу CoinMarketCap, заставил оправдываться за свою предвзятость владельцев этого портала. Однако ChainLINK смог и на деле представить свою действенность, заключая контракты с крупными технологическими компаниями.

DeFi сейчас

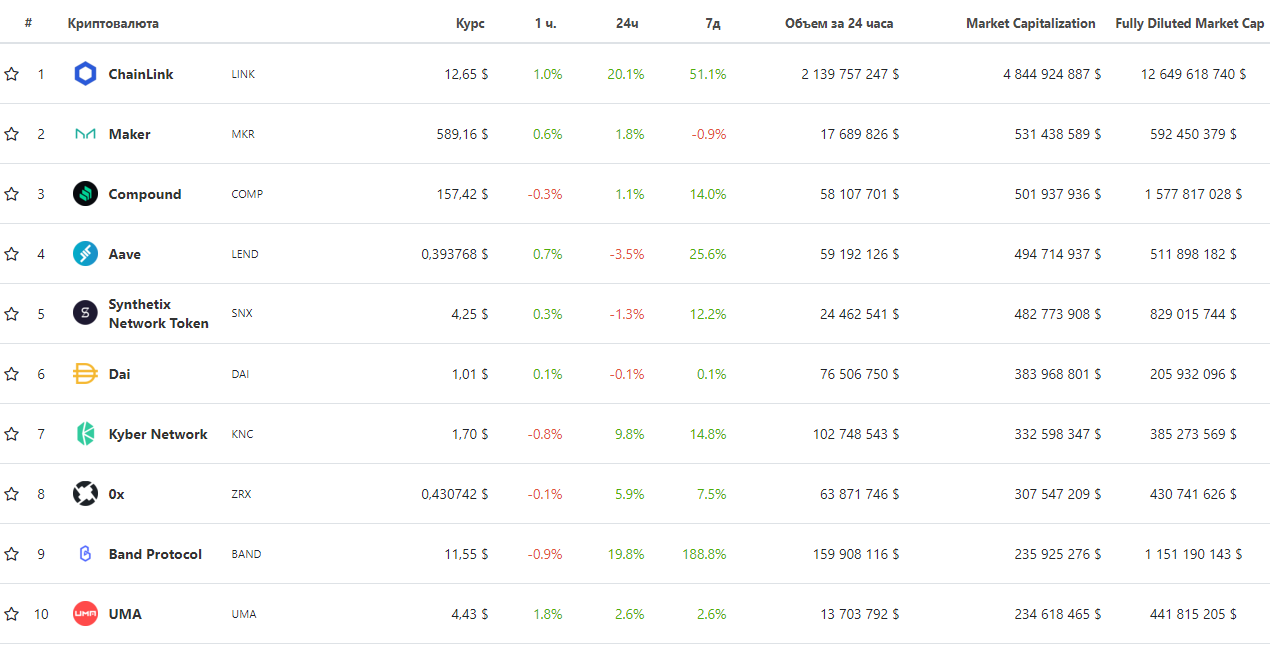

Сейчас DeFi находятся в стадии своего активного роста, использование технологии увеличилось буквально за считанные месяцы, и капитализация достигла 10 770 254 072 $. Лидером является ChainLINK c оборотом 4 844 924 887$ и ростом за неделю в 51,1%.

Из первой сотни DeFi самые большие темпы роста у Band Protocol BAND, JUST JST и Tellor TRB.