Криптовалюты: институциональный актив, или нет?

Мы продолжаем цикл материалов, посвященных криптовалютам, их развитию и отношению к ним институциональных инвесторов. Споры относительно того, являются ли криптовалюты институциональными активами или нет, продолжаются. Каждая из сторон предлагает свои аргументы. В то же время стоит отметить, что все больше инвесторов и аналитиков считают, что криптовалюты можно уже признавать институциональными активами. К их числу относится и Зак Пандл.

Зак Пандл: Биткойн – это макроактив, проходящий стадии социального принятия.

По мнению Зака Пандла, со-руководителя отдела глобальной валютной политики, курсов валют, стратегии развивающихся рынков, институциональные инвесторы должны рассматривать биткойн как макроактив, аналогичный золоту, который сейчас проходит этап социального принятия.

Многие инвесторы пока не понимают, почему цифровой актив должен иметь какую-либо ценность — не говоря уже о рыночной капитализации. А из-за параболического роста цен и высокой активности розничной торговли многие рассматривают феномен криптовалюты как классическую спекулятивную манию или «пузырь».

Как указывает Зак Пандл, чтобы лучше понять Биткойн, надо начать с золота. Золото выполняет уникальную функцию в мировой финансовой системе. Это и полезный товар, и денежный актив, «средство сбережения». По сути, золото служит альтернативным резервным денежным инструментом, когда инвесторы не уверены в безопасности обычных активов или бумажных денег в целом (например, из-за риска инфляции или конфискации).

На валютных рынках золото ведет себя как «обратная валюта»: его цена имеет тенденцию падать, когда основные показатели основных валют улучшаются, и имеет тенденцию повышаться, когда основные показатели основные валюты ухудшаются. Так как золото имеет квази-фиксированное предложение, его номинальная стоимость имеет тенденцию расти с темпами инфляции на основных рынках. Эти свойства корреляции и сохранения стоимости позволяют золоту играть очень полезную роль диверсификации в портфелях.

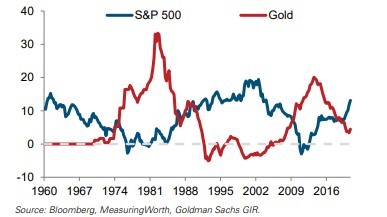

На рисунке указана 10-летняя годовая доходность золота.

Когда инфляция ускорилась в середине 20-го века, и инвесторы искали варианты защиты реальной стоимости своих активов, золото было естественным выбором. В то время основные валюты были привязаны к золоту через доллар США через Бреттон-Вудский стандарт обмена золота, а до Великой депрессии большинство валют, а также большинство облигаций Казначейства США напрямую обеспечены золотом.

Как указывает Зак Пандл, на протяжении большей части периода после Второй мировой войны существовала тесная связь между ценой золота, валютной стабильностью и реальной стоимостью денег, что делало его очевидным средством защиты от инфляции. Но официальная связь между долларом и ценой на золото была разорвана 50 лет назад, когда президент Никсон отменил конвертацию долларов в золото в августе 1971 года.

Сейчас, когда выросло цифровое поколение, им нужны другие активы для работы и сбережения. Здесь и появился Биткойн. В современном глобализированном обществе, где значительная часть социального взаимодействия и коммерции происходит в Интернете (особенно среди молодых людей), возможно, потребуется и цифровой актив.

Как предполагает Зак Пандл биткойн является альтернативным средством сбережения для золота и на данный момент он лучший кандидат среди криптовалют с аналогичной структурой из-за его более широкого социального принятия (т. е. его «фирменного бренда»).

Инвесторы в биткойны предполагают, что в конечном итоге они добьются почти всеобщего признания в качестве несуверенных денег с высокой доходностью (и высокой волатильностью).

Сегодняшние цены на биткойны отражают высокую вероятность того, что криптовалюта может получить большее распространение в будущем, что и показано на графике.

По мнению Зака Пандла самый важный ингредиент успеха Биткойна – это широкое социальное принятие, и успехи в этом есть. Будет ли биткойн успешным в качестве средства сбережения в долгосрочной перспективе, остается открытым, но пока что социальные внедрение криптовалют, по всей видимости, продвигается вперед.

Биткойн вырос, как и золото, но его волатильность примерно в четыре раза выше. Золото — это товар, который выполняет денежную функцию и ведет себя как валюта. Биткойн — то же самое, хотя это цифровой товар, созданный с помощью криптографии. С точки зрения рынков основное различие между этими двумя активами состоит в том, что Биткойн проходит фазу социального принятия — которая может быть успешной или неудачной.

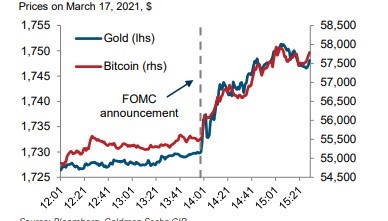

Когда социальное принятие растет, Биткойн должен предлагать более высокую доходность по сравнению с золотом. Когда социальное принятие снижается (например, из-за неблагоприятных нормативных изменений), Биткойн, вероятно, будет предлагать более низкую доходность по сравнению с золотом. На графике показано, как Биткойн вел себя как золото после мартовского объявления FOMC.

Как считает Зак Пандл, текущие макроэкономические перспективы являются сейчас благоприятными для цифровых активов, поскольку многие страны длительное время будут бороться с финансовыми проблемами, вызванным кризисом COVID-19. В этой среде инвесторы и будут искать активы, которые защитят их о инфляции.

Низкие реальные процентные ставки должны поддерживать высокий спрос на активы, обеспечивающие сохранение стоимости, в течение следующих нескольких лет.

Таким образом, Зак Пандл считает, что в цифровом обществе, Биткойн и другие криптоактивы смогут выступить аналогом золота, после того, как пройдут все стадии социального принятия. Поэтому их уже сейчас можно рассматривать как класс институциональных активов.

Джефф Карри: криптовалюты — новый класс активов, и их ценность зависит от информации, что они несут.

По мнению Джеффа Карри, руководителя отдела исследований сырьевых рынков Goldman Sachs, понятие «криптовалюты» — под которым большинство понимают, некое цифровое средство обмена, во многом непонятно, когда дело доходит до оценки стоимости этих активов. Действительно, блокчейн, который лежит в основе биткойна, не был разработан для замены фиатной валюты — это надежная сеть одноранговых платежей.

Поскольку криптографический алгоритм генерирует доказательство того, что платеж был правильно выполнен, никакая третья сторона не требуется для проверки транзакции. Таким образом, блокчейн и его собственная монета были разработаны, чтобы заменить банковскую систему и другие системы, такие как страхование, которые сегодня требуют доверенного посредника, а не доллара.

В то же время, по мнению Джеффа Карри, поскольку сеть децентрализована и анонимна, юридические проблемы, стоящие перед ними весьма значительны. Регулирующие органы могут препятствовать использованию криптоактивов в качестве замены доллара или других валют, просто сделав их неконвертируемыми. Однако, несмотря на это, цифровые активы все равно развиваются.

Джефф Карри указывает, что золото и биткойн, не являются конкурирующими активами, как это обычно неправильно понимается, и вместо этого могут сосуществовать. Криптоактивы вероятно, будут доминирующими хранилищами

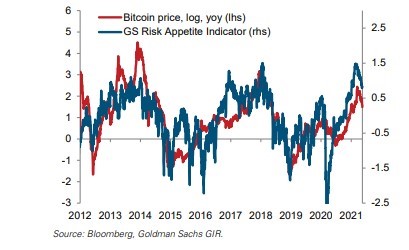

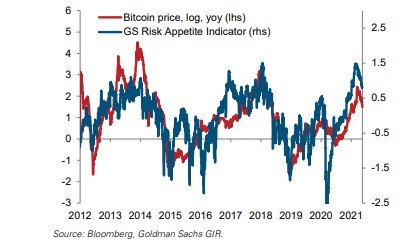

Криптовалюты являются проциклическими активами, поскольку более широкое их использование повышает ценность. Чем больше они задействуются, тем и выше их ценность, что и показано на графике.

Криптовалюты обладают мощным сетевым внешним эффектом, которого нет у какого другого актива или товара. Поскольку держатели цифровых монет имеют долю в сети, даже в периоды спада активности, они все равно мотивированы работать над созданием следующего нового блока.

Как считает Джефф Карри, наиболее ценными криптоактивами будут те, которые помогают проверять наиболее важную информацию в экономике. Со временем, децентрализованный характер сети снизит беспокойство по поводу хранения личных данных в блокчейне. Цифровой профиль может содержать личные данные, включая право собственности на активы, историю болезни и даже права интеллектуальной собственности.

Платформы блокчейна, могут стать крупным рынком для поставщиков надежной информации, как Amazon сегодня для потребительских товаров. Это преобразование происходит сейчас — только в США уже насчитывается 21,2 миллиона владельцев криптовалют. Тем не менее, технологические, экологические и юридические проблемы по-прежнему остаются серьезными.

Хотя преодоление экономических проблем, вероятно, будет управляемым, юридические проблемы являются пока самыми серьезными, мешающими криптовалютам быть признанными повсеместно институциональными активами. Так считает Джефф Карри.

Таким образом, по мнению Джеффа Карри, криптовалюты можно отнести к классу новых активов, ценность которых определяется информацией, что они содержат в себе. Они смогут и дальше развиваться, но только если после того, как смогут решить многочисленный комплекс юридических проблем, связанных с нормативной базой их регулирования.

Подписывайтесь на Фридман клаб в соцсетях и наш Телеграм канал, чтобы всегда быть в курсе самых последних и горячих новостей @like_freedman

Автор: Вадим Груздев, аналитик Freedman Сlub Crypto News