Глобальный ончейн анализ Биткоина

Тенденции накопления биткоина в краткосрочной перспективе снижаются, несмотря на чрезвычайно оптимистичные долгосрочные тенденции спроса. Потенциальная энергия для капитуляции трейдеров есть, но она еще не проявилась, как это было в предыдущих рыночных циклах.

Цена на биткоин продолжает консолидироваться на этой неделе, сжимаясь во все более узком диапазоне между минимумом в 37 274 доллара и максимумом в 42 455 долларов. Рынок в настоящее время находится в шатком равновесии на фоне высокой макро- и геополитической неопределенности, проявляющейся на мировой арене.

Прошло два года после крупного обвала в марте 2020 года, когда цены на биткоины упали более чем на 52%, с 8 тысяч долларов до 3,8 тысяч долларов за два торговых дня и ознаменовали конец медвежьего цикла 2019-2020 годов. Падения, подобные этому, часто означают полное и тотальное вытеснение всех оставшихся продавцов, меняя ситуацию в пользу быков.

В этом выпуске мы оценим текущий баланс между покупателями и продавцами, попытаемся определить, насколько мы близки к концу текущего медвежьего цикла.

Тезисно о затронутых темах в этой статье:

- Неопределенность и макрориски являются текущим сдерживающим фактором, проявляющимся в уменьшении покупок.

- Продажи в давно купленных монетах за последнюю неделю немного выросли, по сравнению с предыдущими неделями, хотя все еще не находятся на уровнях, которые означали бы присутствие сильного страха или потерю уверенности инвесторов.

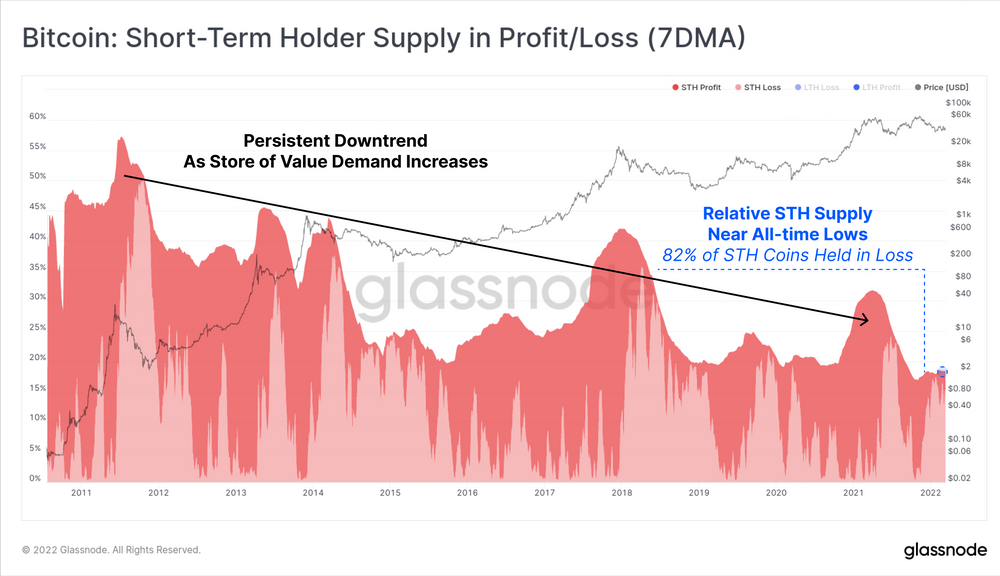

- 82% биткоинов краткосрочных держателей (2,51 млн BTC) в настоящее время удерживается с нереализованным убытком, в то время как общее количество биткоинов, удерживаемое долгосрочными держателями, близко к историческим максимумам.

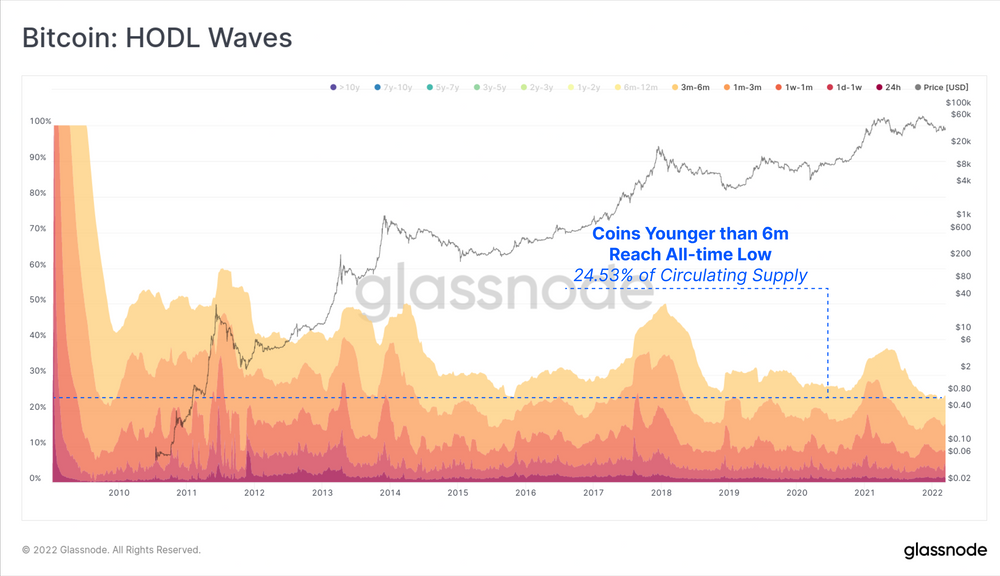

- Несмотря на более слабый краткосрочный спрос, HODLing (удержание) остается предпочтительной стратегией, при этом доля более молодых монет сейчас находится на рекордно низком уровне. Это исторически связано с медвежьими рынками на поздних стадиях.

- Мы наблюдаем явление, называемое уровнем рыночной инфляции, которая показывает, что в годовом исчислении долгосрочные держатели добавляют к своему балансу объем, в 7,6 раз превышающий объем выпуска майнинга. Это позитивно в долгосрочной перспективе.

Неопределенность уменьшает краткосрочное накопление

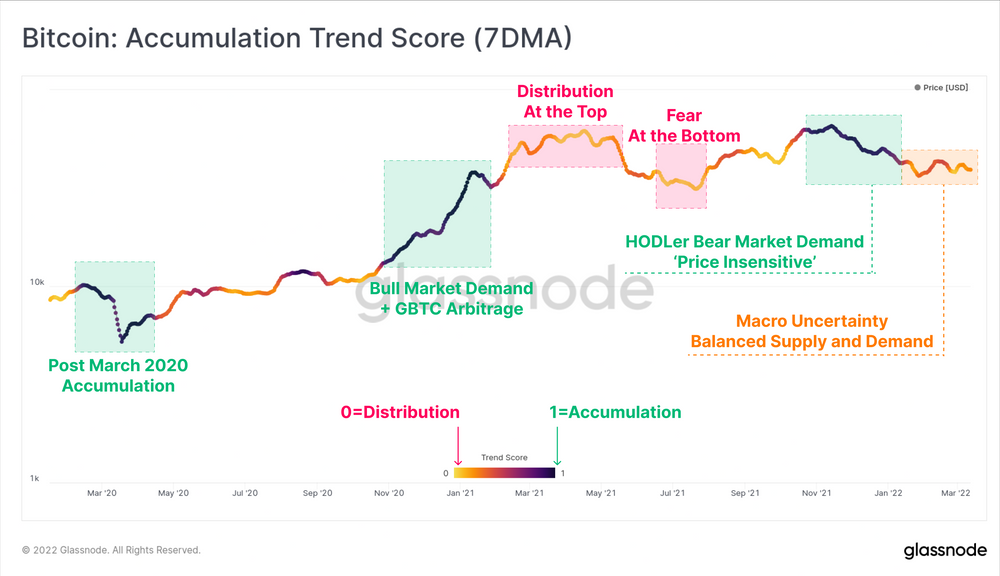

Чтобы подготовить почву, мы начнем с метрики, недавно выпущенной на этой неделе, — оценки тенденции накопления биткоинов. Этот инструмент предназначен для наблюдения за общей картиной совокупного накопления или распределения кошельков инвесторов. Этот инструмент отслеживает, когда крупные субъекты (также известные как киты) и/или большие части рынка (также известные как креветки в большом количестве) увеличивают свои запасы монет, а также отфильтровывает майнеров и биржи.

Эта метрика торгуется между значениями 0 и 1 со следующей интерпретацией:

- Значения, близкие к 0 (желтый/оранжевый), указывают на то, что рынок распродается или происходит незначительное существенное накопление (медвежий).

- Значения, близкие к 1 (фиолетовый цвет), указывают на то, что рынок находится в состоянии чистого накопления, а баланс кошелька инвестора значительно увеличивается (бычий).

Мы видим, что период с октября 2021 г. по январь 2022 г. был периодом очень сильного накопления (> 0,9, темно-фиолетовый), вероятно, ходлерами, нечувствительными к цене. Однако на протяжении большей части 2022 года этот показатель колебался в пределах от 0,2 до 0,5. Это подчеркивает влияние глобальной макроэкономической неопределенности на настроения инвесторов, в результате чего происходит более слабое накопление.

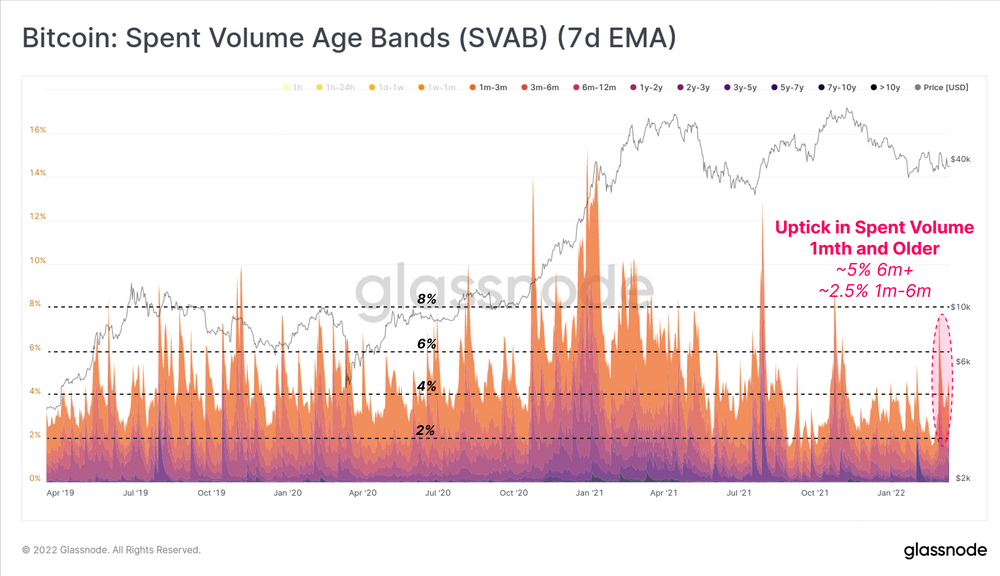

На этой неделе мы также наблюдали заметное увеличение количества потраченных старых монет. Более старые монеты принадлежат инвесторам, которые имеют больший опыт работы с характерной волатильностью рынков биткоина и часто считаются синонимом «умных денег».

Таким образом, когда мы видим, что старые монеты тратятся на более высоких уровнях, это может указывать на более медвежий настрой внутри класса HODLer. На этой неделе на монеты старше 6 месяцев приходилось 5% всех продаж, что является заметным ростом по сравнению с последними месяцами.

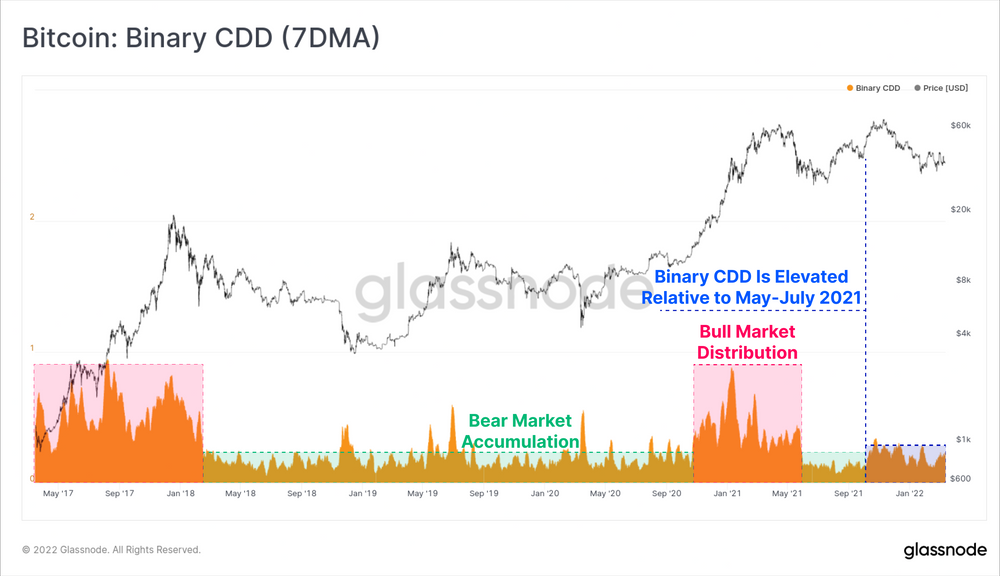

Мы также можем увидеть это в метрике Binary Coin-days Destroyed с применением 7-дневной скользящей средней. Этот показатель будет выше, если старые монеты будут тратиться устойчивым образом. Низкие значения (зеленые зоны) типичны для фаз накопления на медвежьем рынке, в то время как повышенные значения (красные зоны) типичны для бычьих тенденций, когда долгосрочные инвесторы продают на рынке.

С сентября прошлого года Binary CDD постоянно торгуется выше, чем на типичной фазе накопления. Это также говорит о том, что сохраняется некоторая степень снижения рисков долгосрочных инвесторов.

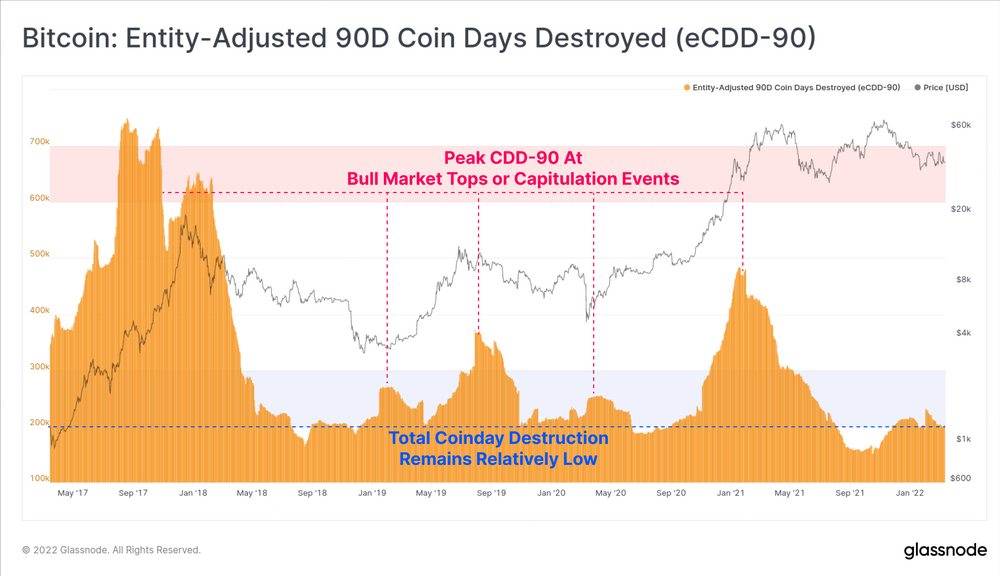

Единица, которую мы измеряем для отслеживания совокупного возраста проданных монет называется coin-day (монето-днем). Он представляет собой количество времени, в течение которого монета оставалась бездействующей в кошельке инвестора. С точки зрения макроэкономики совокупная сумма проданных монет за последние 90 дней остается исторически низкой.

Во время медвежьих рынков метрика CDD-90 торгуется на низких уровнях, поскольку инвесторы медленно накапливают монеты, и существует совокупное предпочтение HODLing’а. Однако после событий резкого обвала он поднимется выше, поскольку страх и паника создают последнюю волну давления со стороны продавцов, которая истощает всех оставшихся медведей.

Эта метрика предполагает, что накопление и HODLing являются предпочтительным паттерном поведения в настоящее время. Однако нам еще предстоит увидеть окончательное событие обвала в этом медвежьем цикле, которое происходило во всех предыдущих циклах. Остается выяснить, будет ли этот процесс другим в этот раз.

Краткосрочное сокращение предложения

На приведенной ниже диаграмме показана относительная доля предложения монет, которыми владеют краткосрочные держатели (STH), которые накопили их в течение последних 155 дней. По статистике, эта группа чаще всего продает свои монеты во время повышенной волатильности на рынке, особенно во время окончательной фазы обвала.

Поддерживая наши наблюдения выше, мы по-прежнему наблюдаем снижение количества монет, удерживаемых когортой краткосрочных держателей. Это может произойти только тогда, когда большая часть предложения монет находится в состоянии покоя и превышает 155-дневный возрастной порог, становясь предложением долгосрочного держателя. Предложение STH, достигающее низкого уровня, исторически связано с более поздними стадиями медвежьего рынка, поскольку терпеливые покупатели отправляют монеты в холодные хранилища для длительного хранения.

Предложение STH в настоящее время близко к историческим минимумам, что позитивно для цен. Однако 82% этих монет (2,51 млн BTC) в настоящее время находятся в убытке и, в свою очередь, являются наиболее вероятным источником давления со стороны продавцов.

Волны HODL также показывают, что монеты моложе 6 месяцев находятся на рекордно низком уровне. 24,53% циркулирующего запаса приходится на эту молодую возрастную группу, что означает, что 75,47% запаса оставались бездействующими более 6 месяцев.

Это снова относительно позитивное наблюдение для цен и указывает на то, что HODLing доминирует в поведении инвесторов, даже с преобладающими макрорисками.

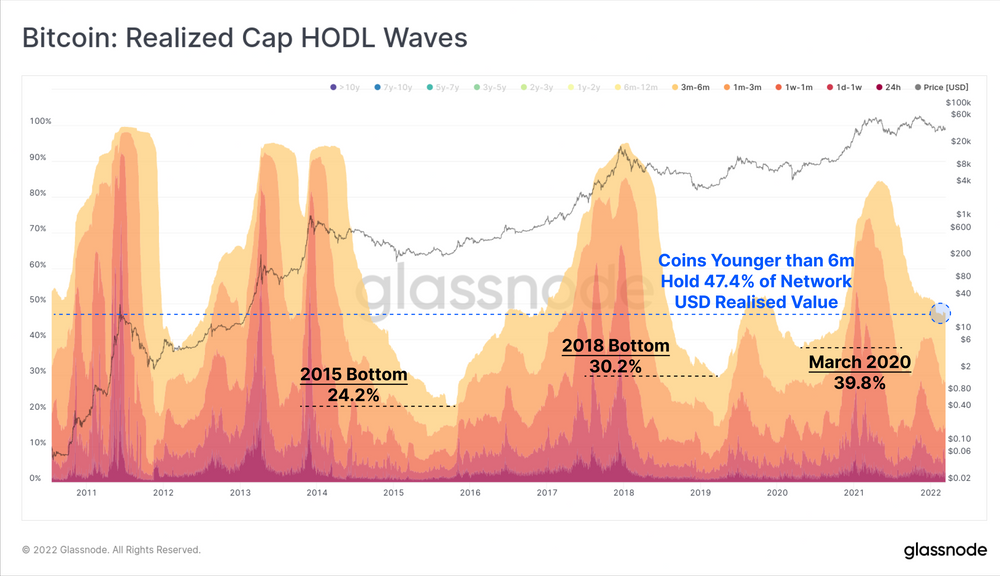

В то время как доля предложения молодых монет сокращается, она удерживает все большую долю реализованной стоимости по сравнению с предыдущими циклами. Другими словами, все большая сумма капитала в долларах США, инвестированного в биткоин, в настоящее время хранится в монетах, накопленных за последние 6 месяцев.

Медвежьи рынки на поздних стадиях также характеризуются меньшей долей капитала, удерживаемой этими более молодыми монетами, поскольку монеты созревают в кошельках долгосрочных инвесторов. В частности, возрастной диапазон от 3 до 6 месяцев (верхняя желтая полоса на графике ниже) в настоящее время значительно увеличивается, что указывает на то, что большой объем предложения, приобретенного в период с сентября по декабрь прошлого года, остается жестко ограниченным.

Признаки долгосрочного спроса сохраняются

Теперь, установив макроконтекст предложения на стороне продавца, мы посмотрим на сигналы более долгосрочного спроса (3 месяца +).

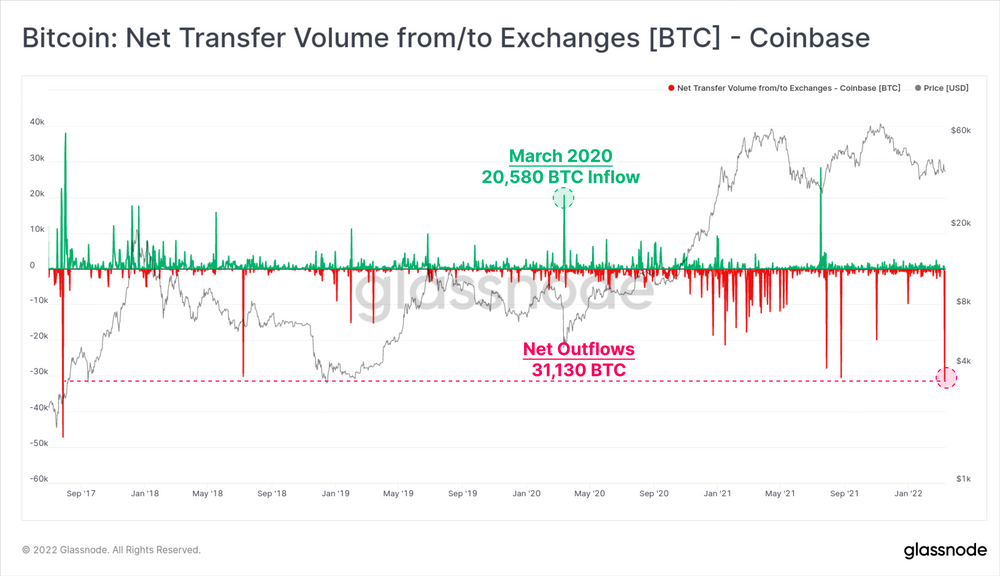

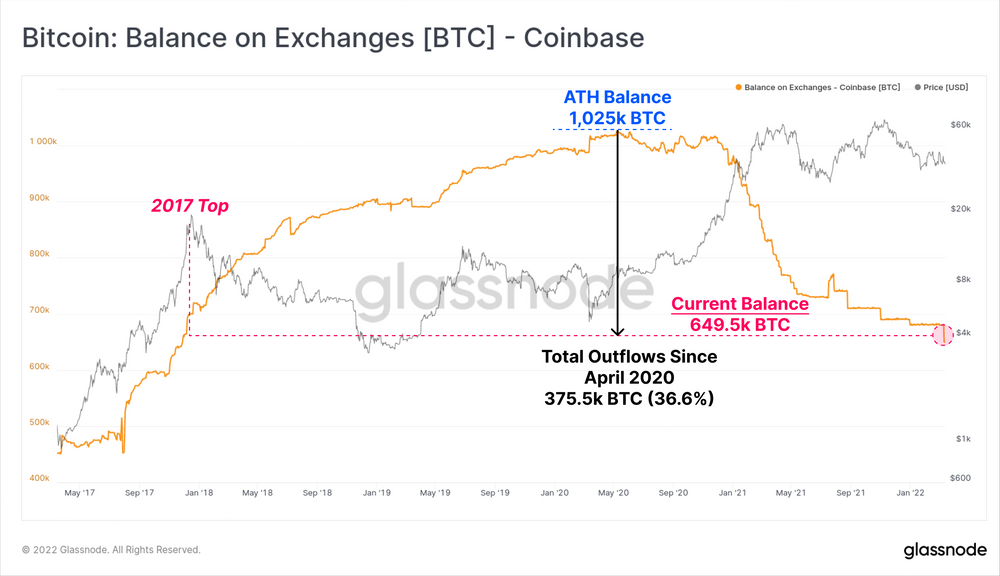

В частности, на этой неделе в Coinbase наблюдался очень большой чистый отток средств, составивший 31 130 BTC (1,18 млрд долларов). Это самый большой чистый отток с 28 июля 2017 года. Режим чистого оттока (красные столбцы) после марта 2020 года также хорошо виден на диаграмме ниже. Это остается сильным сигналом о том, что инвесторы все чаще рассматривают Биткоин как подходящий актив в современных портфелях.

Этот отток снизил общий баланс, хранящийся на Coinbase, до 649,5 тыс. BTC, вернув его к уровням, которые в последний раз наблюдались на вершине бычьего рынка 2017 года. Общий баланс биткоинов, хранящийся на Coinbase, в настоящее время снизился на 375,5 тыс. BTC (36,6%) по сравнению с историческим максимумом, достигнутым в апреле 2020 года.

Крупные оттоки, подобные этому, на самом деле являются частью постоянной тенденции в балансе Coinbase, который за последние два года постепенно снижался. Будучи крупнейшей биржей по балансу BTC и предпочтительной площадкой для учреждений в США, это еще больше поддерживает принятие биткоинов в качестве макроактива более крупными учреждениями.

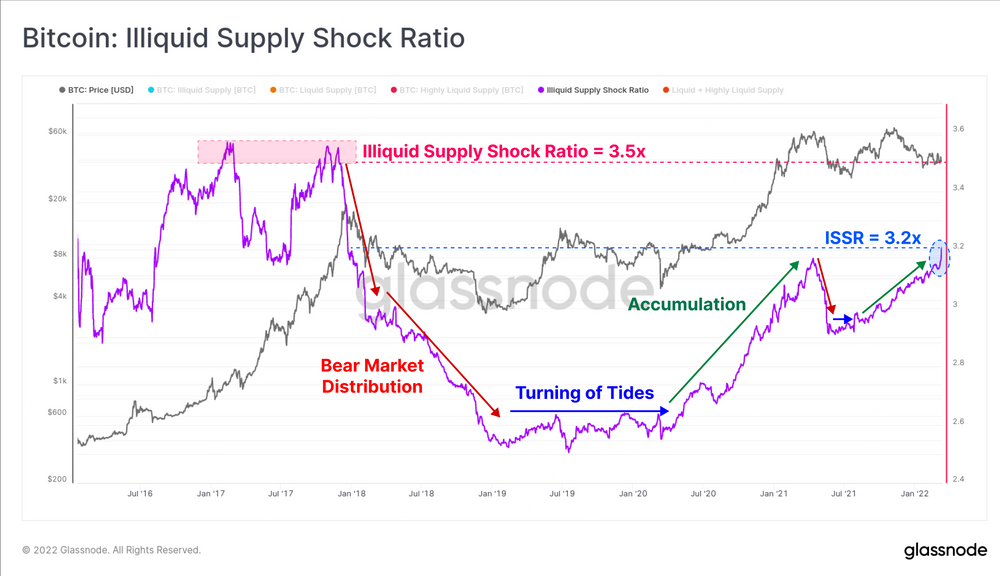

Если мы посмотрим на коэффициент шока неликвидного предложения (ISSR), мы увидим значительный рост на этой неделе, предполагающий, что эти изъятые монеты были перемещены в кошелек с практически нулевой историей расходов.

Этот показатель будет расти по мере того, как все больше монет будет перемещаться в такие кошельки, и мы видим, что в настоящее время его рыночная структура аналогична медвежьему рынку 2018-2020 годов, хотя и в более коротком временном масштабе. Показатель ISSR в настоящее время составляет 3,2, что означает, что объем предложения, хранящегося в неликвидных кошельках, в 3,2 раза больше, чем объем ликвидных и высоколиквидных кошельков вместе взятых.

Этот показатель действительно указывает на наличие постоянного спроса, несмотря на низкие цены.

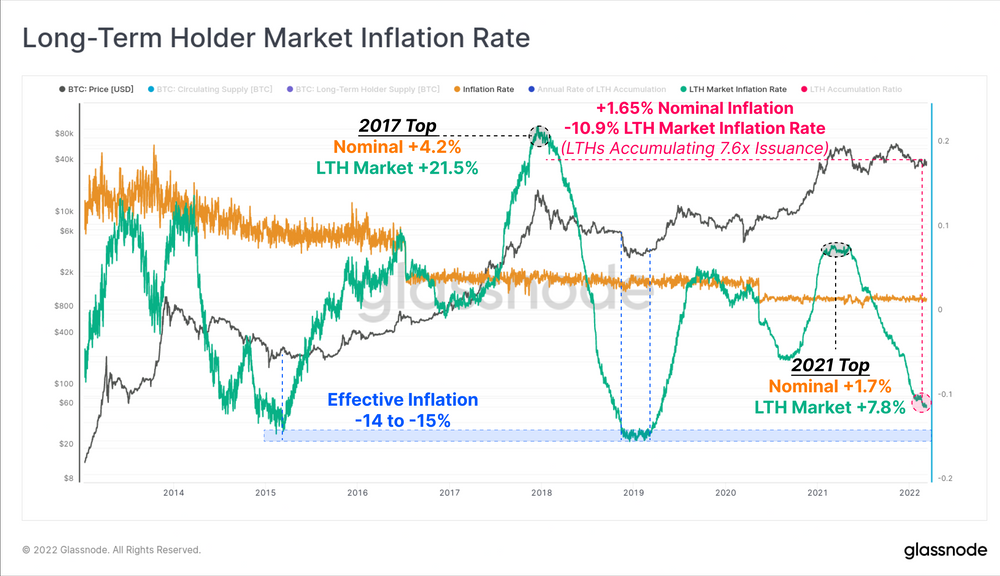

В заключение, мы рассмотрим концепцию, недавно разработанную в сотрудничестве с Дэвидом Пуэллом (Ark Invest), которую называют «уровень рыночной инфляции». Этот показатель является мерой годовых темпов накопления или распределения по долгосрочным держателям.

В первую очередь, мы рассмотрим выпуск биткоинов для майнеров по отношению к оборотному предложению как номинальный уровень инфляции (желтая кривая), который, как предполагается, является постоянным давлением со стороны продавцов.

Затем мы переведем в годовом исчислении дневное изменение предложения долгосрочных держателей по отношению к оборотному предложению в качестве меры рыночного спроса. Мы умножаем значение на минус 1, чтобы накопление долгосрочных держателей вернуло отрицательную ставку (бычью), а изъятие долгосрочных держателей вернуло положительную ставку (медвежью).

Наконец, мы добавим этот уровень накопления долгосрочных держателей к номинальному уровню инфляции, чтобы рассчитать рыночный уровень инфляции (зеленая кривая). Что мы видим:

- На поздней стадии медвежьего рынка темпы рыночной инфляции резко отрицательные (доступное предложение является дефляционным), достигая от -14% до -15%. Это означает, что долгосрочные держатели накапливают ~ 15% оборотного предложения в год сверх эмиссии майнеров.

- На вершинах бычьего рынка рыночная инфляция достигает пика выше номинальной инфляции, что указывает на то, что долгосрочные держатели значительно увеличивают давление со стороны продавцов за счет продажи активов (имеющееся предложение очень инфляционно). Это в конечном итоге приводит к избытку предложения и инициирует медвежий рынок.

В настоящее время уровень инфляции на рынке долгосрочных держателей составляет -10,9%, что означает, что долгосрочные держатели в настоящее время добавляют к своему балансу в 7,6 раз больше скорости выпуска. Это приближается к историческим минимумам, которые сигнализировали о минимумах медвежьего рынка в прошлых циклах, и является еще одним конструктивным долгосрочным подтекстом.

Выводы

Неопределенность, связанная со многими макро- и геополитическими рисками, с января ослабила краткосрочные тенденции накопления на рынке. На этой неделе мы также можем увидеть незначительное увеличение продажи старых монет, хотя это все еще не свидетельствует о какой-либо широко распространенной потере уверенности инвесторов в долгосрочном масштабе.

Поскольку более 2,51 млн BTC удерживаются краткосрочными держателями с нереализованными убытками, остается риск того, что продавцы еще не полностью ликвидированы на рынке. «Потенциальная энергия» для обвала рынка существует, и такое событие согласуется со всеми предшествующими медвежьими циклами.

Тем не менее, HODLing продолжает доминировать в поведении инвесторов, и долгосрочные тенденции накопления по-прежнему впечатляюще позитивны.

Держим Вас в курсе событий! Подписывайтесь на Фридман клаб в соцсетях и наш Телеграм канал, чтобы всегда быть в курсе самых последних и горячих новостей @like_freedman

Автор: Эльвир, аналитик Freedman Сlub Crypto News